「老後二千万円必要」金融庁の報告書を巡る問題について―年金に頼らない生き方とは?―

昨今マスコミやネット上で騒がれている金融庁の報告書の内容を巡る問題。

「老後二千万円必要」、「老後を見据えた投資での資産形成」を呼びかける内容から、国民から「年金詐欺」、「100年安心プランとはなんだったのか」など批判が相次いでいます。

一部報道では政府が年金の限界を認めたとの報道がありますが、年金は本当に限界なのでしょうか?

報告書では積み立てNISAやiDeCoが老後を見据えた資産形成として推奨されていますが、「本当にそれでいいの?」という気もしてくる今日この頃。

今後年金に頼らずどのような生き方をしていけばいいのか、報告書の内容やメディア・SNSなどを踏まえて考えてみたいと思います。

ここが気になる!金融庁の報告書の内容をピックアップ!

金融庁の報告書に書かれている内容についてはメディア、SNSなどでも取り上げられているので、ここではざっと要約しておきます。

以上が主な内容なのですが、メディアで取り上げられている「老後二千万円」にはいくつかツッコミどころがありまして…。

老後二千万円について

昨今盛んに取り上げられているこの老後二千万円という金額ですが、まず前提のケースが今の日本であまり現実的ではなく、当てはまる方がどれほどいるかが疑問です。

老後二千万円っていう数字、少なく見積もられてない?

— Jin (@jinpokopon_h) 2019年6月7日

月に約21万円の収入で食費は二人で64,000円、住居費14,000とか前提もきつそうだし。賃貸の場合も考えたら二千万円じゃすまない気がするけど。 pic.twitter.com/oc4E7wNx2t

資料内では、「介護費用や住宅のリフォーム費用などが含まれていないことに留意する必要がある。」と書かれており、実際には3,000万円ほどかかるとも言われています。

参考ニュースはこちら

またそもそも計算の前提となっている総務省のデータを使うことにも無理があるんです。

出典は上記画像にある通り2017年の総務省の家計調査ですが、これはあくまで調査対象である夫65歳以上、妻60歳以上の方の家計収支状況の平均を表したものでしかありません。

他にも、月20万円の給付を受けられる時点で恵まれた高齢者であるとの声や、平均値ではなく中央値で計算すべきとの声などとにかくツッコミどころ満載です。

こうしたことからも、平均的な高齢夫婦の老後の試算としては少なめであることが分かると思います。

またそもそも金融庁の報告書では、未婚率の上昇・単身世帯の増加が指摘されているため、今回の高齢夫婦の試算が参考になる方は今後さらに少なくなるでしょう。

Jinも生涯独身を貫く考えなので、一人で老後を過ごす場合にはどのくらいの金額が必要になるのか、今から計算しておかないと…。

老後にいくら必要?モデルケースを例に解説しています!

金融庁の報告書の内容を受けてのマスコミ、SNSでの反応は?

金融庁の報告書を受けてマスコミ、SNSではどのような反応を示したのでしょうか?

Twitter上での反応は?

年金貰えないのは10000歩譲って許せるとして、貰えないのに払い続けなきゃいけないのは地球何万歩分譲ってみても許す目処が立たないな。とにかくお願いだから毎月2万円近くも徴収しないでくれよ。その分ちゃんと貯金に回させてくれれば定年までに1000万は貯金できるんだよ。多分普通に使っちゃうけど。

— 婚期 逃げ美 (@konki_nigemi) 2019年6月6日

ニュースもワイドショーもどうすれば老後までに2000万貯められるか特集してるけど、私が知りたいのは年金を返してもらう方法と年金100年安心プランとか言ってきた奴らを合法的にぶん殴る方法

— ドスを振り回すコメオ (@dosu_kome) 2019年6月10日

やはりネット上では批判の声が多く上がっていました。

もらえないならせめて徴収しないでほしいという意見は同感ですが、後述する年金制度のシステム上、そうはいかないのがなんとも悲しいところです。

テレビアナウンサーも激怒

6月5日に報道されたテレビ朝日系列のニュース報道番組「グッドモーニング」では、メインキャスターを務める坪井直樹アナウンサー(47)がこの問題を報道した後に激怒し、SNSでも話題になりました。

金融庁の「年金頼るな」に激怒 テレ朝坪井アナに圧力懸念

— KAZUKO (@PeriKazuko) 2019年6月8日

「707人の国会議員は何のためにいるんですか! 本当に。安心して暮らせる社会のためにあるんじゃないですか!」入社27年目のベテラン、坪井アナの正論!テレ朝は、まさか圧力かけないよねhttps://t.co/CyVyQxPbXG #日刊ゲンダイDIGITAL

番組内での坪井キャスターの発言内容は以下の通り。

「私の息子が先日、二十歳になって、年金の保険料を納め始めました。私も20歳から30年近く払い続けています。だから金融庁や大臣の話は、その年金制度を頼れない、頼るなといっているようなもので、朝から怒りたくないですけど、本当にガッカリ!」

これを受けて、Twitter上では賛同の声が多く上がっていました。

先ほど取り上げたツイートにもあるように、今回の金融庁の報告書をきっかけとして、「年金なんて払うだけ無駄」、「年金は破綻同然」との声も上がっていますが、実際のところどうなのでしょうか?

年金制度は破綻する?

「年金100年安心プラン」は破綻?

政府はこれまで年金制度が破綻することはないと断言してきました。

「年金100年安心プラン」という政策を2004年に発表し、「年金受給額を今後100年に渡り現役世代の手取り収入の50%以上を保障する」としてきたのです。

しかしこの「年金100年安心プラン」については、以前からあちらこちらで取り上げられ、その制度の維持が不安視されていました。

節約大全のライターであるほりえもんさんも4年前からその問題点を指摘しています。

年金100年安心プランについてのほりえもんさんの記事

以下、引用

例えば、(年金積み立てプランでは)年金積立金を投資運用などで増やすことを想定しているのですが、その利回りがしれっと4.1%に設定されていたり(2010年の実際の利回りは1.8%)、労働力率が「労働市場改革が成功し、女性、高齢者で相当の上昇」と記載されていたり、国民年金未納率が「2009年中に20%まで激減」することになっていたり、まあツッコミどころ満載です。

4年後の今では、金融庁の発表により、「100年安心とは何だったのか」というネット上での批判が連日続き、抗議デモまで起こっている始末。

今回の騒動を受けて、菅官房長官は「公的年金は生涯に渡り持続可能な制度」だと発言しています。

確かに政府は2012年の「社会保障と税の一体改革」で、年金の財源の半分を消費税で補うことを決めました。

「年金制度の維持」を含めた社会保障への対応として、2019年秋から消費税が増税されることになっているのもご存知の通り。

とはいえ、手取り収入の50%を保証するという部分に関しては維持ができるのかははなはだ疑問です。

年金制度は維持するとは言っていても100年安心プランを維持するとは言っていないですからね。

ようするに、「負担は増えるし支給額も少なくなるけど年金制度は破綻しない」というのがJinが考える現状の結論です。

将来的には、少子高齢化と言われていた世代が高齢者になり、一周回って現役世代と高齢者世代とのバランスが取れてしまうなんてことも、もしかしたらありえるかもしれません…。

年金積立金

政府は国民から集めた保険料のうち一部を市場で運用しています。

これを年金積立金といいますが、政府は2014年には約5兆円、2018年には約15兆円と損失を出したことでニュースになり、その運用も不安視されていました。

現在ではトータルの運用益は40兆円以上と、利益が出ていることから多少の損失は問題ないともいわれています。

しかし海外では、年金の積み立てはリスクの低い国債で運用する国が多いのが現状。

また、株価の変動などリスクを受けやすい市場での運用を疑問視する声もあります。

以下引用;

利益が出ているうちは大いに結構なのですが、これもしリーマン・ショックのようなことが起きた場合どう責任を取るつもりなのでしょう。なにせ年金積立金という一番慎重に運用しなければいけない原資でジャブジャブ株買うっていう博打、果たしてどのような結末を迎えますか・・・。

Jinとしてもこのまま上手くいっている分には良いのですが、それでも足りないからこその今回の金融庁の発表なわけで…。

今年の2月にも14兆円の損失が話題になったこともありましたが、このまま順調に運用益が伸びることを願うばかりです。

現役世代の負担の増加

以下ほりえもんさんの記事からの引用:

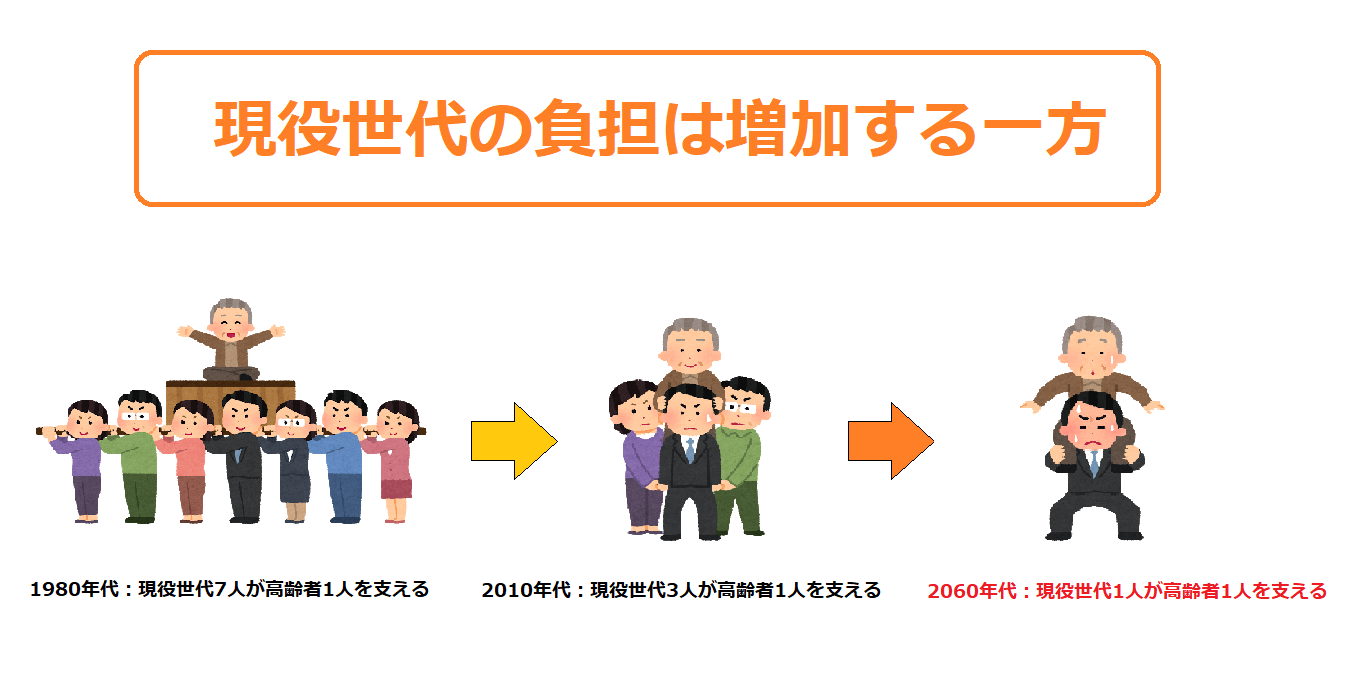

そもそも日本の年金制度は、現役世代が収めた保険料が高齢者に払われる賦課制度がとられています。

普通に考えればわかることですが、この仕組みは人口ピラミッドが逆三角形を描く少子高齢社会にはとても相性が悪いのです。

指摘にあるように、年金制度はもともと「人口が今後も増えていく」ことを前提に作られたシステムです。

少子高齢化がこのまま進んでいけば、当然それだけ高齢者を支える現役世代の負担が重くなるのは目に見えています。

上の図では現役世代をおおよその人数で表していますが、内閣府の出した「平成30年版高齢社会白書」によると、2065年には現役世代1.3人にたいして、65歳以上の高齢者1人を支えることになるそうです。

お神輿から騎馬戦、最後には肩車となっているのを見ても、その負担の重さが分かります。

「これって制度として機能するの?」という疑問はもちろんありますが、制度の立ち上げ時は政府もまさか少子高齢化がこれほど進むとは思ってなかったでしょう。

それでも20代のJinからすれば、もっと早く政府や世論で年金についての議論をしてほしかったところです。

増加する年金保険料と減少する所得

国民年金保険料は過去と比較すると1万円以上も増えています。

1970年から直近までの10年ごとの年金保険料を見てみると、どれほど増加を続けてきたのかがよく分かるでしょう。

年金保険料の推移

| 年 | 1970年 | 1980年 | 1980年 | 2000年 | 2010年 | 2019年 |

|---|---|---|---|---|---|---|

| 年金保険料 | 450円 | 3,770円 | 8,400円 | 13,300円 | 15,100円 | 16,410円 |

導入から間もない1970年で450円、現在では16,410円とおよそ35倍に…。

年金の維持のためにはやむを得ませんが、他にも消費税増税や物価の上昇にともなって、今後もさらに所得の減少が進んでいくのは間違いありません。

ただ会社勤めの方は厚生年金保険料として自動的に毎月のお給料から天引きされているので、払わないという選択はできませんよね。

自営業などそれ以外の方については、払わない選択もありますがさてどうしましょうか…。

国民年金と厚生年金の違いについてはこちらで徹底解説しています

年金は本当に「払うだけ無駄」なの?

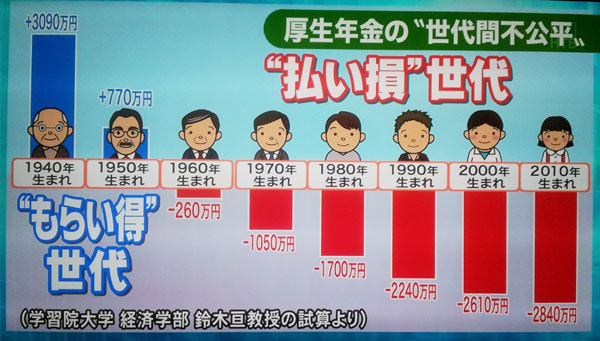

下記の図は世代毎にいくらもらい得、払い損になるかを表した図です。

上記の画像では1960年からマイナスになっていますが、正確には1962年以降の人が払い損になってしまうとのこと。

現在では年金の支給開始年齢を引き上げることで、本来受け取れる年金よりも多くの金額を受け取れるようになっています。

ただそれでも払った金額を全て回収しきれるわけではありません。

その前に亡くなってしまう可能性も高くなり、一長一短といえそうです。

金融庁がすすめる「老後を見据えた資産形成の心構え」について

今回の金融庁の報告書では、投資での資産形成を呼びかけ年金に頼らない自助を求めています。

その長期的な資産投資の題材に取り上げられているのが、iDeCoや積み立てNISAです。

iDeCoや積み立てNISAについて詳しくはこちら

よし、これを機会に自分も投資を始めよう!という方もいらっしゃるかもしれませんが、同じ金融庁の報告書では以下のような調査結果があがっています。

まとまった資金がない以外の理由として、投資の知識がない・損をしそうで怖いという意見もありますね。

そもそも日本では他国と違ってあまり投資に馴染みがないのが現状です。

それは日本とアメリカでの投資意識への違いからも如実に分かります。

日本人は金融資産の半分を貯蓄に回してしまう一方、アメリカ人は45%以上を投資にまわすというデータがあります。

これはアメリカやイギリスのように、幼少の頃から投資教育に力を入れているわけではないため、日本では文化や習慣として国民には根付いていないということなんです。

今回金融庁が国民に「投資」を求めたことで多くの批判の声が上がっていますが、以上のような意識の違いもあることを考えると、仕方がないのかもしれません。

アメリカと日本での投資意識への違いについてくわしくはこちら

またTBS系列の報道番組「news23」では、小川キャスターの発言を紹介したツイートがあり、リプライ欄には賛同する声も多くありました。

#news23

— 但馬問屋 (@wanpakutenshi) 2019年6月6日

“老後に2000万円の波紋”

小川キャスター

「投資を、というが、投資にお金を廻す余裕のない生活を送っている人はどうしたらいいのか。

星浩氏

「いっぱい貯金してもゼロ金利なので老後が不安なわけで、年金を底上げするとか、財源を探すことをやるべきで、投資というのはいかにも小手先」 pic.twitter.com/kpdtHmHFEn

現実には投資や貯蓄に回せるお金もなく、老後になったら生活保護を受給する方が増えてしまうでしょう。

そうなると今度は社会保障費を圧迫し、生活保護の支給条件の厳格化や税金の徴収が増額されることにつながります。

生活保護に頼ったとしても、いずれ厳しい状況になるのは想像に難しくありません。

生活保護の受給条件やもらえる金額についてくわしくはこちら

またJinが気になるのは、星浩さんの発言です。

「年金を底上げ」するなら私たち現役世代の負担がさらに重くなりますし、「財源を探す」といってもこれ以上どこからお金を集めるのかなど一筋縄では行かない問題があります。

二千万円貯めるためには毎月5万円貯金していけばいいという意見もありますが、それくらいの金額を貯金し続けられる方は一体どれくらいいるのでしょうか。

最近ではLINEスマート投資のように500円から投資が行えるサービスもあります。

これも「少額からの投資がしたい」というユーザーの希望に答えるために実現したものです。

以上のようなサービスもあるので、金融庁の今回の発表を契機に、老後を見据えて少額からでも投資を始めておくことが大切だとJinは考えました。

1000円から始められる資産運用があるってホント?気になる方はこちら

まとめ:金融庁の資料から伺える政府の意図~年金に頼らない生き方を考える~

今回の金融庁の報告書を巡る一番の問題は、老後に2,000万円が必要という話ではなく、

「年金だけに頼ってはいけない」ということを今頃になって金融庁が明らかにしたことでしょう。

すでに前々から年金システムの制度の維持が危ぶまれてきたなかで、なぜ今このような発表をするのか、これについては今でも批判の声が多く上がっています。

また報告書をめぐっての政府の対応も良いとは言えないものでした。

自民党の森山国対委員長は、金融庁の報告書を「もうすでになくなっている」と発言。

また麻生財務相が報告書の受け取りを「政府の政策スタンスと異なる」との理由から拒否しました。

こうした政府の対応から「火消しではないか」との声が相次いでいます。

Jinも年金保険料を払っている20代なので、怒りたくなる気持ちももちろんあります。

ただ金融庁が、国民に「年金に頼らない生き方」をすすめたのも事実です。

今年の秋からの消費税増税を踏まえると、今後どのように節約をして、貯めて、増やしていくかがますます重要になっていきます。

老後年金に頼らない生き方として、これを機会にLINEスマート投資など少額からでも資産運用をやってみようと思ったJinなのでした。

年金に頼らない老後にするためには?今から備えておきましょう!

プロミス

※ 原則電話による在籍確認なし

※ 最短3分融資は可能ですが、お申し込み時間や審査によりご希望に添えない場合があります。

キャッシング大全3大人気コンテンツ

|

|

|