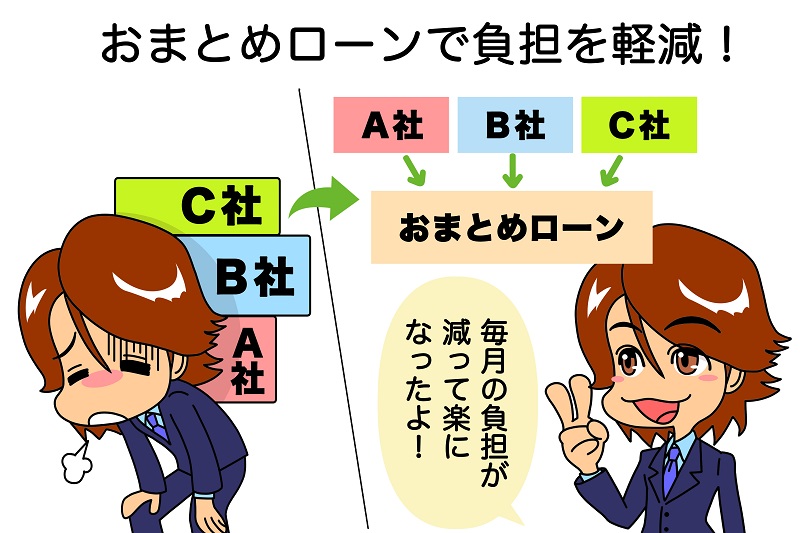

借金問題を解決するならおまとめローン

「消費者金融やクレジットカードのキャッシングを重ねて多重債務に陥ってしまった。」

「1社の借入額が大きくなってしまい金利がなかなか減っていかない。」

その場合、まず考えるべき解決方法はおまとめローンです。

【おまとめローンのメリット】

・ローンを1本化⇒借入総額が上がり、結果的に金利が安くなって月々の返済額が軽減される

・債務整理と違い、金融機関での借り換えなので信用情報に事故情報が載るなどの心配もいらない

ただメリットのあるおまとめローンですが、まずは審査に通らなくては意味がありません。

できるかぎり審査に通りやすい、または審査が甘いところで申し込みたいわけですが、銀行の審査はご時世も手伝って審査にはほぼ通らないのです。

その銀行と比べると比較的審査が甘くて通りやすいのが消費者金融のおまとめローン。

ですから、まずは消費者金融のおまとめローンで審査申し込みをすることをおすすめします。

横浜銀行のカードローンならおまとめローンOK!

先述したとおり、今ではおまとめ目的の借入を不可とする銀行カードローンがほとんどの中、おまとめ目的での借り入れを歓迎する数少ない銀行カードローンがあるのです。

その一つが、横浜銀行のカードローン。

ただし申込できる方は、下記に記載してある横浜銀行の営業エリア内となるので注意してください。

指定地域外での申し込みは、審査に通りませんからね。

関東地方の一部地域に在勤在住のおまとめローンを検討している方にとって、横浜銀行カードローンは強い味方になりますから、しっかりとチェックしてください。

なぜ横浜銀行はおまとめローンOKなのか

申し込み可能エリア

- 東京都全域

- 神奈川県全域

- 群馬県一部地域(前橋市、高崎市、桐生市)

東京都全域・神奈川県全域・群馬県前橋市、高崎市、桐生市に、在勤在住であれば是非とも借入先の候補にしたいのが横浜銀行カードローン。

地域限定ですが借入返済できる自社&提携ATMが約14,000台(※2024年3月末現在)と使い勝手がとても良いのが特長です。

おまとめローン目的での申し込みがOKなのも大きく、ローンを一本化したい方には貴重な存在。

横浜銀行の口座がなくても申し込み可能です。(※審査後、契約までに口座開設すればOK)

※横浜銀行カードローンの詳細はこちら>>

| 実質年率 | 年1.5~14.6%(変動金利) | 借入限度額 | 10万円~1,000万円(10万円単位) |

|---|---|---|---|

| 審査時間 | 最短即日 | おまとめ | ○ |

| 担保・保証人 | 不要 | 返済方法 | 残高スライド返済 |

おまとめローンにおすすめ消費者金融

現在、借金を一本化するためにおまとめローンをするのであれば、消費者金融のおまとめ専用ローンが現実的です。

紹介している消費者金融各社には専用のおまとめローン商品があり、おまとめユーザー向けの商品がある点も安心材料の一つとなります。

※下記のリンク先は通常のフリーキャッシングのページとなっていますが、申し込み後に「おまとめ希望」と伝えればおまとめ専用ローンでの審査を受けられます。

フリーキャッシングは総量規制の対象なので、年収の3分の1以上を借りることはできません。

他サイトではフリーキャッシングをおまとめローンとしておすすめしていたりしますが、専用ローンでないと審査には通りません。

そういったサイトに引っかからないように注意してください。

※例外:年収300万円で総額50万の債務を一本化するのであればフリーキャッシングでもおまとめ可能です。総量規制の範囲内で済むなら問題ありません。

目次 |

おまとめローンシミュレーション

チェック3項目と入力3項目なので、1分もかからず簡単にシミュレーションできますよ!

※ただし500万円を超えるシミュレーションはできません。

あなたの過去の状況から教えてください

| 5年以内に3ヶ月以上の滞納をしたことがある | ||

| 過去10年以内に債務整理をしている | ||

| 直近1ヶ月以内でローンの申し込みを3社以上している |

あなたの現在の借入状況を教えて下さい

| 借入件数 | 件 |

| 借入総額 | 万円 |

| 月々返済額 | 万円 |

あなたはおまとめローンの審査に通らないでしょう

3ヶ月以上の延滞や債務整理を過去にしているとローンの審査に通ることはほぼ不可能です。

借金を精算するには債務整理しか手段は残されていないでしょう。

ただし、2回目の債務整理になる方で1回めが個人再生、自己破産だった場合は1回目以降7年経過していることが条件となります。

あなたは申し込みブラックになっているかもしれません

申込みを1ヶ月に3社以上行ってしまうと、『申込みブラック』と呼ばれる状態に陥り、ローンの審査に通りにくくなってしまいます。

申込みブラック情報が解除されるのに半年かかるので、半年も待っていられないという方は債務整理を検討しましょう。

あなたの月々返済額は最大〇〇円減らせます。

| 業者名 | 月々返済額 | 金利 |

|---|---|---|

| 横浜銀行カードローン | 15,000円 | 14.6% |

| アイフル | 16,000円 | 15.0% |

| 16,000円 | 18.0% |

あなたの月々返済額は最大〇〇円減らせます。

| 業者名 | 月々返済額 | 金利 |

|---|---|---|

| 横浜銀行カードローン | 25,000円 | 11.8% |

| アイフル | 32,000円 | 15.0% |

| 29,000円 | 15.0% |

あなたの月々返済額は最大〇〇円減らせます。

| 業者名 | 月々返済額 | 金利 |

|---|---|---|

| 横浜銀行カードローン | 35,000円 | 8.8% |

| アイフル | 48,000円 | 15.0% |

| 43,000円 | 15.0% |

あなたの月々返済額は最大〇〇円減らせます。

| 業者名 | 月々返済額 | 金利 |

|---|---|---|

| 横浜銀行カードローン | 45,000円 | 6.8% |

| アイフル | 64,000円 | 15.0% |

あなたの月々返済額は最大〇〇円減らせます。

| 業者名 | 月々返済額 | 金利 |

|---|---|---|

| 横浜銀行カードローン | 55,000円 | 4.8% |

| アイフル | 80,000円 | 15.0% |

あなたの月々返済額は最大〇〇円減らせます。

| 月々返済額 | 金利 | |

|---|---|---|

| 横浜銀行カードローン | 60,000円 | 4.5% |

あなたの月々返済額は最大〇〇円減らせます。

| 月々返済額 | 金利 | |

|---|---|---|

| 横浜銀行カードローン | 65,000円 | 4.0% |

あなたの月々返済額は最大〇〇円減らせます。

| 月々返済額 | 金利 | |

|---|---|---|

| 横浜銀行カードローン | 70,000円 | 3.5% |

あなたの月々返済額は最大〇〇円減らせます。

| 月々返済額 | 金利 | |

|---|---|---|

| 横浜銀行カードローン | 75,000円 | 3.0% |

あなたの月々返済額は最大〇〇円減らせます。

| 月々返済額 | 金利 | |

|---|---|---|

| 横浜銀行カードローン | 80,000円 | 1.9% |

おまとめローンにも種類があります

おまとめローンで借金を一本化する前に、まずはおまとめローンの種類について詳しく知っておきましょう。

おまとめローンは大きく分けて以下の3種類です。

それぞれのメリット・デメリットとあわせて解説していきます。

- 銀行カードローン

- 銀行のおまとめ専用ローン

- 消費者金融のおまとめ専用ローン

銀行のカードローンをおまとめ利用する

近年、おまとめをする際に最もメジャーだったのが銀行のカードローンです。

低金利で高限度額な銀行カードローンは、事業資金以外での利用なら目的を選ばないため、おまとめや借り換えに最適と多重債務者には大人気のローン商品でした。

銀行側もカードローンをおまとめ・借り換え利用OKと宣伝していましたので、ユーザーの需要と銀行の供給が一致して、銀行カードローン=おまとめローンとして人気を博しました。

銀行カードローンのメリット

とにかく低金利!

消費者金融やクレジットカードのキャッシングなどを一本化するのであれば、ほぼ間違いなく金利が低くなるため、金利差のメリットがあります。

平均的な金利は4.5~14.5%くらいですが、なかには下限金利が1.7%、上限金利が13.8%などと飛び抜けて低い銀行カードローンもあります。

大きな借金もカバーする高限度額

銀行カードローンは500万円~800万円が最高限度額である場合が多く、大体の借金をカバーしておまとめすることができます。

なかには1,000万円もの限度額を設定しているところもあります。

繰り返しの利用が可能

限度額に余裕があれば通常のカードローンとして何度でも借り入れをすることが可能。

借金で生活が苦しい方には、一本化といざという時の備えができるので一石二鳥です。

銀行カードローンのデメリット

返済用の融資金がいったん自分の手に入る

一本化のための返済は自分ですべて行う必要があります。

そのため、借金をまとめる前に高額の融資金を手にできてしまうのが最大のデメリットです。

ついつい借入先への返済を後回しにして、おまとめ用の融資金を使ってしまうといった事例が跡を絶ちません。

例えば200万円の借金を銀行カードローンでおまとめした場合

銀行から融資が下りる

↓

【本来】融資された200万円で返済⇒借金総額200万円で低金利に一本化が成功

【失敗】融資された200万円を返済にあてずに使い込む⇒融資分も含めて借金総額が400万円になって一本化失敗

こうなってしまうと、おまとめして借金を軽減するつもりが、倍の借金額となってしまい、より苦しい状況に追い込まれてしまうのです。

金融庁から過剰融資に対する調査が入り審査が非常に厳しくなった

銀行カードローンが総量規制の対象外であることで、多額の限度額まで収入証明を不要にしたり、返済能力に疑問がある人への貸し付けや債務者が自己破産をするなどの事例が発覚し、金融庁が銀行カードローンの過剰融資の実態を調査しました。

また、銀行カードローンをおまとめローンで利用することにも批判が集まりました。

銀行カードローンは総量規制対象外ですから、貸金業法の範囲外の借り入れになります。

消費者金融で借りた200万円の借金を、銀行カードローンで一本化して返済したとします。

そうすると、貸金業法に引っかかる消費者金融からの借り入れは一本化による返済で消滅。

消費者金融から再び総量規制の範囲内の借り入れができてしまうわけです。

これが、おまとめローンを抜け穴にして借金を積み上げられる裏ワザとして批判の対象になりました。

銀行でおまとめすることがなぜ総量規制の抜け道に?

このような批判をきっかけに銀行側は融資に対して慎重になり、とくにおまとめローンは審査が非常に厳しくなってしまいました。

現在、銀行カードローンをおまとめ利用するには、ただ審査落ち履歴を作ってしまうだけの可能性大のため、おすすめとはいえません。

おすすめは横浜銀行のカードローン!

おまとめ目的の借入を不可とする銀行カードローンがほとんどになった今、先述したとおり、おまとめ目的での借り入れを歓迎する数少ない銀行カードローンが、横浜銀行のカードローンです。

申し込みできるのは下記記載の横浜銀行の営業エリア内にかぎられますが、関東地方の一部地域に在勤在住でおまとめを希望する方は一度検討してみてください。

なお指定地域外から申し込みをしても、審査に通ることはありませんから注意してくださいね。

申し込み可能エリア

- 東京都全域

- 神奈川県全域

- 群馬県一部地域(前橋市、高崎市、桐生市)

東京都全域・神奈川県全域・群馬県前橋市、高崎市、桐生市に、在勤在住であれば是非とも借入先の候補にしたいのが横浜銀行カードローン。

地域限定ですが借入返済できる自社&提携ATMが約14,000台(※2024年3月末現在)と使い勝手がとても良いのが特長です。

おまとめローン目的での申し込みがOKなのも大きく、ローンを一本化したい方には貴重な存在。

横浜銀行の口座がなくても申し込み可能です。(※審査後、契約までに口座開設すればOK)

※横浜銀行カードローンの詳細はこちら>>

| 実質年率 | 年1.5~14.6%(変動金利) | 借入限度額 | 10万円~1,000万円(10万円単位) |

|---|---|---|---|

| 審査時間 | 最短即日 | おまとめ | ○ |

| 担保・保証人 | 不要 | 返済方法 | 残高スライド返済 |

銀行のおまとめ専用ローン

東京スター銀行のおまとめローンと言うと、ピンとくる方も多いかもしれません。

「完済人になろう!」のテレビCMのフレーズでもおなじみだった、おまとめローンの元祖とも言える専用のローン商品が、東京スター銀行のおまとめローンだからです。

このおまとめ専用ローンが人気を集め、各銀行がこぞっておまとめ専用ローンを作りました。

しかし、徐々にカードローンで代用されるケースが増えたため、今では東京スター銀行くらいしか本当のおまとめ専用ローンを取り扱っていません。

銀行おまとめ専用ローン(東京スター銀行)のメリット

返済専用の仕組みがある

東京スター銀行のカードローンが通常の銀行カードローンと違う点は、返済専用の仕組みがあることです。

4社から計300万円の借り入れを一本化した場合を例に説明しましょう。

1.東京スター銀行があなたに代わって借入額300万円の返済を4社に行う。

↓

2.あなたは一本化された300万円を東京スター銀行に返済していく。

その際、おまとめローンの融資額とは別に利用限度額の枠が与えられます。

【300万円の融資、100万円の利用限度額が与えられたとしたら?】

借入残高が利用限度額の100万円を切るまで(200万円を返すまで)は返済専用。

そのまま220万円まで返済していき借入残高が80万円となった場合、利用限度額100万円までの差額20万円をカードローンとして利用できる仕組みです。

一定額までは返済専用できちんと返済していければ、与えた利用限度額の分をカードローンとして使ってもいいですよといった、いわば計画的な利用を身につけるための仕組みですね。

ただこれは、再び借金を重ねてしまうきっかけにもなりかねませんから、メリットとデメリットは表裏一体と言えるかもしれません。

銀行おまとめ専用ローン(東京スター銀行)のデメリット

審査がとにかく厳しい

東京スター銀行のおまとめローンは、審査が非常に厳しいです。

年収は200万円以上、正社員、派遣社員、契約社員の制限があるので、申込み資格の段階から厳しさが垣間見えます。

先述したように、銀行の無担保個人融資に対して金融庁が厳しく目を光らせているので、現在はさらに審査が厳しくなっています。

このように、銀行でおまとめローンをするには非常に審査が厳しい時代に突入したと言っても過言ではないでしょう。

また東京スター銀行でおまとめローンをする場合、最大10年間までの返済期間を自分で設定します。

しかし、設定した期間内で返せない場合は一括返済を請求されてしまいます。

金利面においても銀行カードローンよりも高めの設定。

限度額は1,000万円までありますが、下限金利で5.8%と、限度額800万円で1.9%程度の銀行カードローンと比べると、決して低金利であるとはいえません。

消費者金融のおまとめローン

本来、貸金業法に則って融資を行う消費者金融は、総量規制があるため年収の3分の1以上は融資できません。

しかし、「顧客に一方的に有利になる借り換え」は総量規制の例外として認められているローンになるため、総量規制対象外で年収の3分の1以上借りれるのです。

銀行での個人向け融資の審査が厳しくなり、申し込んでもなかなか融資が受けられない状況になってしまったので、にわかに注目を集め始めたのが消費者金融のおまとめ専用ローンなのです。

これまで、銀行カードローンに顧客を奪われ続けてきましたから、消費者金融は本来銀行に流れるはずだったおまとめローン見込み客も積極的に取り込む姿勢を見せています。

こういった背景から、元々銀行よりも審査に通りやすかった消費者金融のおまとめローンですが、さらに積極融資をしているのです。

消費者金融のおまとめローンのメリット

完全返済ローンで借金グセが抜ける

消費者金融のおまとめローンは、東京スター銀行の一部返済専用とは違い、完全に返済のみを行うローンとなっています。

消費者金融側が他社債務を代理返済し、あなたは消費者金融に完済するまで返済していきます。

借金生活を早く終わらせたいなら、この完全返済専用ローンは非常にメリットとなるでしょう。

というのも、ゼロになるまで返済だけを続ける必要があるわけですから、返済期間中に借金グセは抜け、完済後は自分の給料だけで充分に生活していけるスタイルが身についているはずだからです。

即日融資が可能

即日融資が可能な点も、消費者金融ならではでしょう。

急ぎで一本化をするなら消費者金融しか手段はありません。

審査が通りやすい

そして何より一番のメリットは、審査に通りやすい点。

多重債務から脱出するためには、まずおまとめローンの審査に通過することが大前提となります。

消費者金融ならその第一歩が踏み出しやすいので、おまとめするなら消費者金融がおすすめなのです。

多重債務の関連記事

消費者金融のおまとめローンのデメリット

金利は高いが…

消費者金融でのおまとめローンのデメリットの一つに、銀行に比べると金利が高い点が挙げられます。

ただし、たとえ金利が銀行より高くても、消費者金融は5年、7年と期間を設定して返済していく分割払い方式。

ですから、銀行カードローンの残高スライド返済と比べて短期間で済むため、かかった利息は消費者金融のほうが少なくなる場合もありますから、しっかりシミュレーションしましょう。

また注意しておきたいデメリットとして、銀行やクレジットカードのショッピングリボなどが対象外になる業者もあります。

おまとめローン比較表

それでは、ここまで紹介してきた銀行カードローンと東京スター銀行、消費者金融大手各社でおまとめローンを表にして比較してみましょう。

| 種類 | 審査通過率 | 審査対象債務 | 即日融資 | 最大限度額 | 金利 | 返済期間 |

|---|---|---|---|---|---|---|

| 銀行カードローン | × | 全て | × | 平均800万 | 平均4.5~14.5% | 約20年(100万円借入時平均) |

| 東京スター銀行 | × | 全て | × | 1000万円 | 5.8~14.8% | 最大10年 |

| アイフル 借り換えMAX | ◎ | 全て | ◯ | 500万円 | 12.5~17.5% | 最大10年 |

| アイフル おまとめMAX | ◎ | 全て | ◯ | 500万円 | 15.0~17.5% | 最大10年 |

※スマートフォンでご覧の方は横にスライドすると詳細が見れます。

※アイフルは申込みの時間帯により翌日以降になる場合があります。

この表を見ると分かるように、消費者金融は金利が高いのと限度額が若干低い以外のデメリットはありませんね。

逆に銀行カードローンの返済期間に注目してみてください。

100万円を借り入れた場合、残高スライドリボルビング払いのせいで平均20年ほど返済期間がかかる計算になります。

いくら低金利であっても20年も返済をし続けるということは、最終的に支払った利息総額が消費者金融よりも高くなるケースもあることを頭に入れておきましょう。

金利と返済期間だけで見ると東京スター銀行が良さそうに見えます。

しかし審査がいかんせん厳しすぎるため、そもそもおまとめに一番遠いローンとなります。

となると、おまとめしやすい消費者金融で…となるわけです。

銀行借り入れとクレカショッピングも一本化したい方はアイフルが最有力候補となるのですが、アイフルには2種類のおまとめローンプランが存在するのです。

それではアイフルのおまとめローンについて説明していきます。

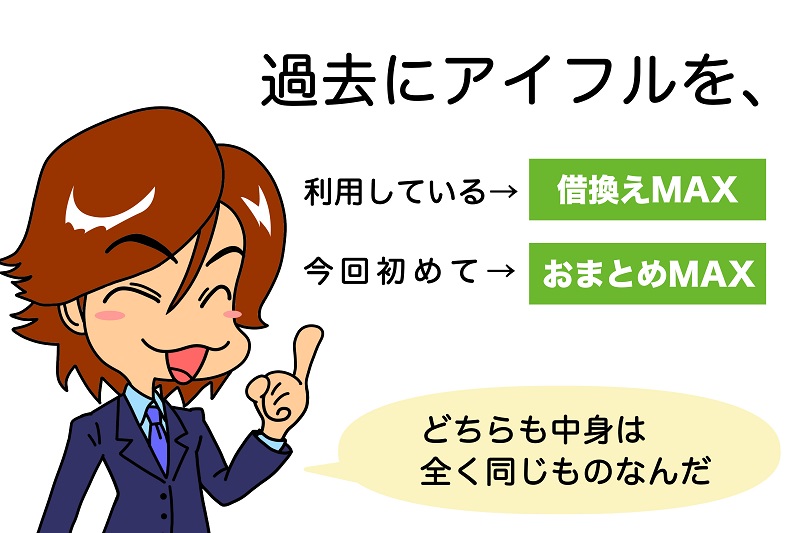

アイフル2種類のおまとめローン

アイフルには「おまとめMAX」と「借り換えMAX」という2種類のおまとめプランが存在します。

違いは、過去にアイフルを利用したことがあるかないかという点のみ。

- おまとめMAX

3.0%~17.5%/1万~800万円

- 借り換えMAX

3.0%~17.5%/1万~800万円

このようにどちらも金利、限度額ともに差はありません。

アイフルを一度でも利用したことがある方は「おまとめMAX」に申し込みができますが、アイフルをおまとめローンではじめて利用するという方は「借り換えMAX」での申し込みとなります。

気にするほどの違いはないので、初めてなら「かりかえMAX」、過去にアイフルを利用したことがあるなら「おまとめMAX」で申し込みましょう。

アイフルのおまとめローン最大の特徴は?

大手消費者金融であれば、それぞれおまとめローンという商品が準備されていますが、アイフルが一味違うのが、「クレジットカードのショッピングリボ」や「銀行カードローン」なども対象に審査をしてもらえるということ。

多重債務になってしまう方の多くがクレジットカードのショッピングリボにも苦しんでいます。

他の消費者金融では対象としない部分もきちんと対象としてみてくれるので、ユーザーにとっては安心材料の一つになりますね。

おまとめローンの審査基準を理解する

いくら消費者金融のおまとめローン審査が通りやすいからと言っても、通常のキャッシングよりは厳しいのは確かです。

申し込みをする前におおまかな審査基準は頭に入れておきましょう。

おまとめローンの審査も通常のカードローンの審査と同じで、見られるところは変わりません。

申込者の情報を項目ごとにスコアリングし、融資が可能か判断していきます。

ここでは主なスコアリングの項目を紹介していきます。

安定した収入とは、年収の多い少ないにかかわらず、毎月きちんと一定の金額の給与を得られているかを見られます。

極端な例ですが、年収1,000万円でも、1ヶ月で1,000万稼いで残りの11ヶ月が無収入といった稼ぎ方をしている方の場合、不安定な収入と見られてしまうのです。

逆に、毎月10万円でも継続して収入を得られていれば、安定した収入があるとみなされます。

勤務期間は長ければ長いほど評価は高くなります。

短い場合は、退職して収入が無くなる可能性もあるので、審査には通りづらくなってしまうのです。

一般的には1年以上の勤務実績が基準となります。

持ち家で住宅ローンなしが最も評価が高くなります。

これは親の持ち家である場合も含みます。

住宅ローンがあっても評価は下がりませんが、収入とのバランスで返済が厳しいと判断される可能性があることは覚えておきましょう。

また賃貸に住んでいても、ちゃんと毎月家賃を支払っていることが信用につながりますので気にする必要はありません。

ただ公営住宅の場合は若干評価が低くなります。

住所不定や住み込みなどでなければ、審査に大きく影響することはないでしょう。

他社の借入件数や金額は、当然ながら厳しく見られてしまいます。

同じ100万円の借金でも、借入先が5社と2社では圧倒的に後者のほうが評価が高くなります。

・5社から100万円の借り入れ

⇒20万円×5社、つまり、少額の限度額しかもらえなかった人と判断をされる

・2社から100万円の借り入れ

⇒50万円×2社、50万円の限度額を付与される信用のある人と評価は高くなる

件数が多いからと言って悲観する必要はありませんが、少額で多数の借入先を作ってしまっている人は注意が必要です。

このような項目で申込者をスコアリングして、審査基準に達しているかを判断するのが、おまとめローンの審査になります。

この辺はしっかり頭に入れておき、なるべく高い評価を得られるように改善できるところは積極的にしていきましょう。

注意!絶対に審査に通らない人

信用情報に事故情報が載ってしまっている人。

個人信用情報機関(CIC、JICC、JBA)に事故情報が掲載されていることをブラックリストといいます。

過去7年~10年以内に債務整理をしていたり、過去5年以内に3ヶ月以上の延滞をしていると、個人信用情報機関に事故情報が掲載されてしまうのです。

このような方は審査に通ることはほぼ不可能ですので、一定期間待って事故情報が消えるのを待つか、債務整理で借金を清算するしか手立てがありません。

申込みブラックになっている人

申し込みブラックとは1ヶ月間で3社以上のローンに申し込んでしまった人のことをいいます。

個人信用情報期間は申込の履歴も記録されるので、1ヶ月に3社以上の申込みがあると、

「お金に困り、自転車操業をしているのではないか?」

「返済が滞るのではないか?」

と疑われて審査に通りにくくなってしまいます。

当サイトでは、いま積極的に貸し出しを行っている信頼性もバツグンな消費者金融を紹介していますので、参考にして多重債務脱出の糸口を見つけてください。

希望額の融資が受けられない・・・借金を一本化するための段階的なおまとめ方法とは

おまとめローンに申し込んで審査に通っても希望の限度額を融資してもらえないケースはよくあること。

限度額が大きくならないと金利面でのメリットが出づらい面があります。

そんなときは、段階的なおまとめローンを考えましょう。

例えば、20万円を5社から借り入れていて総額100万円をおまとめしたいけど、40万円しか融資がおりなかったとします。

そのような場合は、まず2社分だけ先におまとめしてしまうのです。

これだけでも債務先は4社に減らせますし、月々の返済額も多少は軽減されるはずです。

そしてこの手順を繰り返し、最終的に1社にできればおまとめローンで一本化に成功したと言えるでしょう。

銀行では今なかなか審査に通らないので、はじめは消費者金融のおまとめローンからチャレンジしていくのがベスト。

本来は年収の3分の1以上借りれない消費者金融ですが、おまとめローンであれば年収の3分の1以上借りれます。

また金利は高めですが、銀行よりも審査に通りやすいので段階的におまとめローンを考えている方にはおすすめです。

ここまでこれば、堅実な返済実績と履歴から、借金を何とかしたいといった思いが見えるので、銀行でのおまとめも可能になる可能性が出てくるでしょう。

横浜銀行のカードローンならおまとめローンOK!

前述したとおり、おまとめ目的の借入を不可とする銀行カードローンがほとんどになった今、おまとめ目的での借り入れを歓迎する数少ない銀行カードローン。

申込できる方は横浜銀行の営業エリア内とかぎられるため、下記の指定地域外での申し込みは審査に通らないので注意してください。

関東地方の一部地域に在勤在住でおまとめを希望する方は、検討する価値大の銀行カードローンです。

申し込み可能エリア

- 東京都全域

- 神奈川県全域

- 群馬県一部地域(前橋市、高崎市、桐生市)

東京都全域・神奈川県全域・群馬県前橋市、高崎市、桐生市に、在勤在住であれば是非とも借入先の候補にしたいのが横浜銀行カードローン。

地域限定ですが借入返済できる自社&提携ATMが約14,000台(※2024年3月末現在)と使い勝手がとても良いのが特長です。

おまとめローン目的での申し込みがOKなのも大きく、ローンを一本化したい方には貴重な存在。

横浜銀行の口座がなくても申し込み可能です。(※審査後、契約までに口座開設すればOK)

※横浜銀行カードローンの詳細はこちら>>

| 実質年率 | 年1.5~14.6%(変動金利) | 借入限度額 | 10万円~1,000万円(10万円単位) |

|---|---|---|---|

| 審査時間 | 最短即日 | おまとめ | ○ |

| 担保・保証人 | 不要 | 返済方法 | 残高スライド返済 |

おまとめローンは金利の違いにも注目

ほとんどの銀行カードローンは、最低金利から最高金利までの表記になっています。

そのため、パッと見では自分にどれくらいの金利が適用されるのかが分かりづらいでしょう。

例えば、最低金利と最高金利がまったく同じ4.5%~15%の銀行があったとします。

見た目上はどちらで借りても金利は同じと思いますよね。

でもそうではありません。

実は銀行によって借入限度額による金利振り分けが全然違うのです。

事前にきちんと調べることが必要となります。

【例】

・200万円のおまとめローンをする

・A銀行の金利は7%

・B銀行は10%

・毎月3万円を返済

同じ借入額でも若干のズレが生じます。

たかだか3%と思うかもしれませんが、下記の完済時点まででかかる利息の差を見ると明白です。

A銀行(7%)の総利息額:540,082円

B銀行(10%)の総利息額:931,451円

このように、たかが3%の金利差と思っていても、最終的に約40万円もの利息の差になってあらわれます。

おまとめローンを選ぶ際は、まずは自分が借りたい額はいくらなのか、そしてどの銀行がどれくらいの金利設定にしているのかも重要な選択項目のひとつなのです。

借り換えローンとおまとめローンの違い

借り換えローンとおまとめローンは、どちらも現在ある借金を別の金融業者に乗り換える点で定義は変わりません。

分かりやすく言うと、より低金利で返済を楽にする目的となりますね。

【借り換えローンとは】

⇒1社のローンを別の1社に借り換えること。

すなわち金利負担を軽くすることで返済を楽にします。

【おまとめローンとは】

⇒複数の借金を別の金融業者1社にまとめること。

こちらは複数の債務先があり、小口で何社も借りているためそれぞれの金利が高く、毎月の返済額が膨大となっている状況。

その複数社の借金を1つの金融機関のおまとめローンでまとめることで、借入額が大きくなって金利を低く抑えられます。

よって月々の返済額の負担が軽くなります。

このようなメリットがあることから、借り換えローンは単一ローンをより金利負担を軽くしたい方向けのローン。

複数の債務をまとめるおまとめローンは、返済額も金利も減らしたい方向けのローンになります。

当サイトで紹介している銀行カードローンは、借り換えもおまとめもOKな用途自由のカードローンなので、どちらの希望でも問題なく申し込みすることができますよ。

担保ありおまとめローンと無担保おまとめローン

おまとめローンを調べていると、担保の有り無しが気になる人もいるのではないでしょうか?

先に言いますが、当サイトで紹介している銀行カードローンは、すべて無担保のカードローンとなります。

無担保とは個人の信用のみで借入できるもの。

中にはびっくりするような低金利のローンを見つけるかもしれませんが、実はそのようなローンには担保が必要なのです。

その担保は不動産であるケースが多くなっています。

貸し手側も、担保をつけておくことで万が一返せなくなった時の保険になります。

借り手側にとっても、限度額が大きくできるケースが多くて金利は低くなりますし、また担保があることによって審査にも通りやすくなります。

ただ担保を元手に借りるわけですから、万が一返済が滞った場合などは、住宅や不動産が自分のものでなくなってしまう点は、当たり前ですが注意が必要です。

数百万単位までのおまとめ目的なら、無担保で借りれるローンを選択するのが懸命でしょう。

遅れたら必ず発生!?知っておくべき遅延損害金について

遅延損害金とは、返済が遅れてしまったときに債権者に払わなければならない延滞料金のようなものです。

ほとんどの金融業者において18%~20%で設定されています。

高いと思うかもしれませんが、これは法律でも定められていることで、1日でも遅れたら支払う義務が発生してしまうのです。

【遅延損害金の計算方法】

借入残高 × 遅延損害金利率(年率) ÷ 365 × 延滞日数

【例】

・遅延損害金20%の設定の業者

・200万円の借入残高

・20日の遅延

200万円 × 20% ÷ 365 × 20日=21,917円

上記のような設定だと、20日遅延するだけで約22,000円の遅延損害金が発生します。

ですから、まずは返済期日は忘れない。

そして金銭管理は返済優先と、計画的に返していくことがとても大事になりますね。

また遅延すると、遅延損害金以外にも個人信用情報機関に掲載される可能性があります。

これは俗にブラックリストと呼ばれるもので、延滞は自己情報として5年間掲載され、その間は新規でローンを組んだりクレジットカードを作ったりできなくなる可能性があります。

申込時に必要になる書類

おまとめローンの申込みに必要な書類は、あらかじめすぐに出せるようにしておきましょう。

金融機関によって設定が違うケースもありますが、下記の2つを準備しておけばほとんどの場合は問題ありません。

本人確認書類

運転免許証、パスポート、健康保険証など

※申し込んだ銀行の口座があれば必要ではない場合あり

収入証明書

・会社員など勤め先がある方

源泉徴収票、課税証明書、給与明細書

※給与明細の場合は数カ月分必要になる場合あり

・自営業、個人事業主の方

課税証明書、確定申告書

この2種類の書類の写しを準備しておけば、おまとめローンへの申込みもスムーズになります。

おまとめローンが家族にバレないための対策

おまとめローンは、ローン商品の性格上、家族や会社にバレたくない人が多いのではないでしょうか?

まずは申し込みに関して。

ネットで済むからバレないと思っている方がいるかもしれません。

確かに申込みはネットで済ませるので、誰にも見られない場所や時間でスマホからでも申し込むことができます。

ここまでは大丈夫ですが、銀行でカードローンを申し込む際は必ず在籍確認が発生します。

在籍確認とは、申込時に記入した職場にちゃんと在籍しているかを確認する電話のこと。

銀行は消費者金融とは違い、しっかりと「〇〇銀行ですが」と名乗ってくるケースが多いようです。

ですから、ローンを申し込む前から、電話を取りそうな人やその周りにそれとなく下記のようなことを伝えておくと良いでしょう。

「車(住宅)のローンを借り換えようと思って銀行に相談してる」

「〇〇銀行のクレジットカードを申し込んだから電話かかってきたらよろしく」

そして次の難関は、審査に通過して契約した後の契約書類とローンカードの郵送です。

ほとんどの銀行でその郵送は発生してしまうので、ここでも対策が必要になります。

契約後、店頭もしくは自動契約機でのカード受け取りにすれば郵送を防げます。

その他の銀行の場合は、会社で行ったように先に家族に伝えておきましょう。

「取引先銀行との付き合いで銀行口座作らされたんだよ」

こんな言い訳をしておけば、おまとめローン先の銀行から契約書類とローンカードの封筒が届いても不思議がられることもないでしょう。

そこまでクリアしてしまえば、今はほとんどの銀行が利用明細の郵送などは行っておらず、ネットで確認すればOKといった仕組みになっているので、バレることなく内緒でおまとめローンができてしまいます。

ただし、返済は絶対に滞らないようにしましょう。

遅延が発生すると強制的に明細書が郵送されてきますので、家族バレの原因になってしまいます。

おまとめローンの3種類の返済方法

おまとめローンにかぎらず、お金を借りたら返すのは当たり前ですが、銀行のカードローンならその返し方も色々選べます。

主な返済方法はこの3種類です。

・銀行口座自動引き落とし

口座開設が必要な銀行カードローンの場合は、このパターンが多いです。

指定の口座から引き落とすように設定できるところもあります。

自動引き落としはとても管理が楽な返済方法なのですが、給与振込などメインで使っている口座ではない場合は注意が必要です。

なぜなら、残高不足になると自動的に遅延となってしまうため、必ず自分で入金しておかなければいけないからです。

これらの管理がしっかりデキる人、メインバンクの口座の場合などはおすすめの返済方法となります。

ATM返済

この返済方法は口座に記録を残したくない方におすすめです。

銀行のATM、コンビニATMなど時間も場所も選ばず返済でき、年々利便性が上がっている返済方法となります。

ただ、コンビニATMや他行ATM、また時間帯によっては、返済した際に手数料がかかる場合があるので注意が必要です。

インターネットバンキング返済

インターネットバンキングとは、パソコンやスマホで口座管理や取引が行える便利なものです。

いつでもどこでも入金や振込ができるので、とても便利な返済方法と言えます。

また、銀行によっては毎月◯日に〇〇円を△△に振り込みといったように、振込予約機能があるところもあるので、そのような機能を活用すれば完全に自動化できます。

注意点は、完済したら必ず振込予約を解除することです。

おまとめローンコラム