情報銀行のメリット・デメリットとは?自分の情報を預けるとお金をもらえる時代が来る?

「昨日自分がいた場所」

「毎日必ず食べるもの」

「年齢や性別、体重などの身体情報」

このような情報を匿名で企業に提供することで、お金やポイント、割引券がもらえるとしたら?

自分なら企業の個人情報の漏洩が世間を賑わせていることもあり、躊躇してしまうかもしれません。

しかし提供する情報やどこの企業に預けるかを自分で選べるとしたら、預けてみようと思う方もいるのではないでしょうか。

2019年から、スマホで手軽に自分の情報をビックデータとして預け、対価を受け取れる銀行のようなサービスが始まります。

その名も「情報銀行」。

今回はその気になる仕組みやメリット・デメリットなどについて、金融ライターのJinが取り上げていきます。

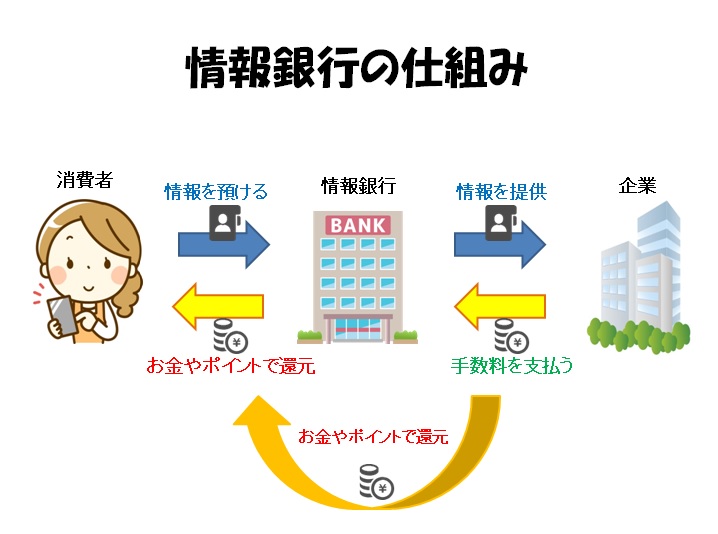

情報銀行とは

情報銀行とは、消費者が同意した上で個人の情報を匿名で預け、提携先の企業に情報を提供することで、報酬が受け取れる仕組みです。

情報銀行に提供する主なデータ

総務省によれば以下のようなデータが収集の対象になるとのことです。

- 観光(どこにいったか、どこに行きたいか、どのような旅行プランを立てているかなど)

- 金融に関するデータ(口座の残高、出金、入金に関する情報など)

- 医療・介護(健康診断結果、病院での診療情報、薬局での販売記録など)

- ヘルスケア(身長や体重、持病、一日の歩数の合計など)

- 人材(どこの業界を志望しているかなど)

- 電力使用量などの家庭でのデータ

- 歩行距離

色々あって不安になる方もいるかもしれませんが、情報銀行に預けるデータは匿名のもので、何の情報を預けるかは自分で選択することができます。

心配な方は情報を提供しても問題ないものを選ぶようにすると良いでしょう。

情報銀行の参入・実証実験を行っている主な企業一覧

| J.Score(ジェイスコア) | 2019年年度末を目標に、利用者の個人情報から算出した信用スコアを同意を得て外部に提供。現金や電子マネー、金利の引き下げなどを行う予定。 |

|---|---|

| スカパー | 2019年7月から、利用者の同意を得て視聴履歴を取得し、かわりに数百円単位で料金の割引を行う予定。 |

| 電通グループ | 2018年9月に電通グループの電通テックが情報銀行会社「マイデータ・インテリジェンス」を設立。同月情報銀行サービス「MEY」の運用を開始。2019年春にサービス開始予定。 |

| 三井住友FG | 大阪府で医療データを扱う実証実験を開始 |

| 三菱UFJ信託銀行 | 2018年11月19日より情報信託銀行サービス「DPRIME」の実証実験を開始。2019年度から実用開始予定。 |

|

大日本印刷(DNP) | 中部電力、JTBそれぞれと情報銀行の実証実験を開始。中部電力とは電力使用量や生活データの情報を収集。JTBとは旅行者の趣味や興味、観光プランなどを収集。いずれも個人の同意を得て提携企業に提供する。 |

銀行はもちろんのこと、大手広告会社や印刷会社、電力会社なども導入の準備・実証実験を行っているんです。

注目なのは消費者金融のJ.Score(ジェイスコア)。

J.Score(ジェイスコア)についてくわしくはこちら

ジェイスコアは以前から情報銀行のようなサービスを行っていました。

その報酬としてレストランやホテルなどの優待サービスを利用者に提供していましたが、現金などでの還元がこれまでなく、メリットとしては薄いものだったんです。

今回遂に利用者にとって実質的なメリットになるものを提供する動きが出てきたことになります。

とはいえ、以上のような事柄をふまえてみても、実際の情報銀行のイメージが全くわいてきませんよね。

そこで次からは三菱UFJ信託銀行が導入を予定している情報銀行サービス「DPLIME」の資料を見ていきたいと思います!

情報銀行の導入事例

三菱UFJ信託銀行の発表している情報銀行サービス「DPLIME」の資料がとても分かりやすいものになっていたので、こちらを例にみていきましょう。

表示されている項目も、ヘルスケア、位置情報、金融情報、健康診断の情報など比較的想像しやすいものが並んでいます。

この資料を見るまでは、何か面倒な手続きが必要なのではないかと考えていましたが、スマホで管理できるので使い勝手の良いサービスになりそうですね…!

資料の左上に「現時点のプロトタイプ」とあるように、画面についても試作段階のようなので、2019年にリリースされる頃にはさらに使いやすくなっているのではないでしょうか。

注目すべきは左のスマホ画面の下。

そこからは、株式会社STARという会社で、家族構成・活動エリア・歩行データを一年間提供すれば、3,000円が報酬として受け取ることができるということが読み取れますね。

また画面の上半分では、1万円の提供料を出す企業も見受けられます。

あくまで例として表示されているものかもしれませんが、情報の広さや深さ、提供し続ける期間によって報酬が変わるというのはあり得る話です。

ユーザーに近い情報であればあるほどその価値も高まりますが、やはり自分のパーソナルデータを外部に提供するというのは気が引けるところ。

匿名といえど、安心してデータを提供できる、信頼に足る企業なのかどうかは気になりますよね。

その点については情報銀行がユーザーの代わりに調査してくれることになっています。

また万が一データを提供した企業が、情報の漏洩、本人を特定できる情報を漏洩させたとしても、情報銀行が賠償責任を負うことになっているんです。

万が一のときは情報銀行の運営者が賠償することになるため、データの提供先の企業がセキュリティ状の問題を抱えているのであれば、まずデータの提供は行いません。

情報銀行のメリットとデメリット

情報銀行が今後一般に普及するかどうかにかかわるのが、メリットとデメリットについてです。

まずは気になるメリットについてみていきましょう。

メリット

先述したように、情報銀行のメリットは自分の情報を信託機関に預けることで、その見返りに報酬をもらえるというもの。

現在その報酬として想定されているものは、「現金、クーポン、ポイント」などです。

三菱UFJ信託銀行の実証実験では、一人あたり「500~1,000円」が支給されるとのこと。

実際の金額については今後に注目というところですが、先ほどの三菱UFJ信託銀行の「DPLIME」にあったように、情報の提供で10,000円という例もありましたね。

各社運用開始後にどれくらいの金額を対価として提供するのか、今から楽しみです。

また報酬として自分にパーソナライズされたサービスを提供されることもあるとのこと。

観光プランの情報を提供していると、提供先の企業から自分に合った観光プランを提供されるといったことも考えられます。

正直大半の方はお金などの報酬目的だと思うのですが、どのようなサービスを提供していくかについては今後に注目しましょう。

デメリット

デメリットとして心配なのは「情報の流出」です。

内部からの情報の漏洩、外部からのハッキングなどのリスクが絶対にないとは言い切れません。

ただ情報銀行に預けるデータはすべて匿名のものなので、流出しても個人が特定されるわけではありません。

情報銀行の運営にあたっては「一般社団法人 日本IT団体連盟」がきちんと審査・認定を行うことになっています。

日本IT団体連盟についてくわしくはこちら

総務省の情報銀行に関する資料では基準が細かく設定されていますが、おおまかにいえば以下の基準から審査されることになっています。

- 事業者の適格性

- 情報セキュリティ

- 事業内容

- ガバナンス体制

- 利用者が情報をコントロールできること

- 損害賠償責任

これらを満たした企業が情報銀行の運営を行えるようになっているんですね…!

このようにしてみると、一般企業よりも銀行の方に預けるのが安心!と思う方もいるかもしれません。(実は筆者もその一人でした。)

ただ昨今のスルガ銀行の不正融資問題などにも見られるように、銀行が100%信頼できるものであると判断するのは危険です。

スルガ銀行の不正融資問題についてくわしくはこちら

当サイトのライターしちさんメガネさんによるスルガ銀行問題の関連記事はこちら

いずれにしろ、事業が始まった後は各社それぞれキャンペーンを行って人を呼び込むことがあるかもしれません。

銀行であれ、それ以外の企業であれ、どこに預けるか、何の情報を預けるかという点は注意深く選択していきたいですね。

情報銀行導入の背景

情報銀行は日本政府と経産省が2017年から主導で進めてきたものです。

以前はIT技術の普及により、ユーザーに関する様々な情報が蓄積されるようになっていましたが、プライバシー保護、本人の同意の取得の難しさから活用が進まず…。

またGoogleやYahooなどの企業はユーザーの検索履歴・活動を収集し、ビジネスに活用していますが、その使い道について逐一ユーザーに連絡しているわけではありません。

EU(欧州連合)でも、これまで個人の活動データは特定の企業が実質的に管理していました。

しかし自己の情報をコントロールできるようにするべきである、その情報を提供した場合の利益はユーザーが享受するべきである議論がなされ、実際に権利が定められるまでになったんです。

このような背景を踏まえ、ユーザーの関与のもとにパーソナルデータを情報銀行にあずけ、提携先企業へと流通させる仕組みを作ることで、企業間での情報の流通を活発化させようということになったのです。

情報銀行を巡るさまざまな課題

情報銀行は2019年から本格運用される見通しですが、普及するかどうかは不透明です。

ただ以下の記事では、総務省が情報銀行についての説明会を開いた結果、予想を超えた多数の企業が集まったことが書かれ、企業側の注目の高さがうかがえます。

Jinが気になるのは、情報を預けるとお金などの対価がもらえることにはなっているものの、ユーザーが小規模の報酬にたいして反応しない可能性があること。

「自分の情報を自主的に管理できる」というメリットだけではアピールポイントとしては弱いのではないでしょうか。

利用者を集めるためにお金で還元するとしても、金額次第ではメリットよりもリスクや手間の方が勝ってしまうでしょう。

企業としても様々な分野でのユーザーの情報、いわゆるビックデータを事業で活用したいがために手数料を払って提携を行うわけで、情報が集まらないとなれば撤退する可能性もあり得ます。

消費者側の不安をいかに取り除き、安心を担保できるか、事業として成立させることができるかが焦点になりそうです。

情報銀行の普及はリスクを排除しつつ魅力のあるメリットを用意できるかがカギ

Jinとしては日本の個人情報についての危機意識は高いため、いくら報酬があるからといっても普及するかどうかは疑問です。

PayPayのクレカ不正利用の件など、ケースは異なりますが消費者の個人情報への意識はますます強くなっている昨今。

相応のメリットがなければ情報を預けようという気にはなりません。

しかし何の情報をどこの企業に提供するかまで選択することが可能なため、普及する可能性はゼロではないとも思っています。

歩行距離や電力使用量など、自分の情報を預けることでお金がもらえるということであればやってみたい!

そのように思う一方で、たいしてメリットがないなら、利用するまでには至らないかもしれません。

とはいえ実際に情報銀行サービスがリリースされた際には、その使い勝手など感想をお届けしたいと思います!

【Jinのおまけ知恵袋】情報銀行と信用スコア

今回記事のなかで取り上げたJ.Score(ジェイスコア)の「信用スコア」。

これは情報銀行と同様に個人のパーソナルデータを取り扱うサービスで、ジェイスコアのほかに、NTTドコモ、ヤフーなども導入を予定しています。

一体どのようなサービスなのか

信用スコアとは?

情報銀行と並んで話題に上がることが多いのが「信用スコア」です。

信用スコアは、ユーザーの同意を得て任意で入力された情報や、オンライン上でのユーザーの行動データをもとに算出される、信用度を数値化したもの。

お気付きの方もいるかもしれませんが、情報銀行と信用スコアはどちらも「ユーザーのパーソナルデータ」を扱っているんです。

情報銀行では、ユーザーから預けられたパーソナルデータそれ自体が価値を持つのにたいして、信用スコアはパーソナルデータから算出される「信用スコア」が価値を持っています。

記事中でご紹介した「J.Score(ジェイスコア)」では、スコアが高いと審査はもちろん、金利や限度額についても優遇されます。

またLINEもみずほ銀行、オリコと提携し「LINEスコア」を導入する予定です。

LINEスコアでは、主にLINEの利用頻度、LINE上での人間関係、読んでいるニュースの内容や時間などからスコアを算出、同時にみずほ銀行やオリコの与信ノウハウを活かし融資サービスに活用されます。

LINEの銀行業参入については、当サイトの管理人である金無和也さんが解説しています

日本では上記のように信用スコアが普及のきざしを見せている一方、中国ではキャッシュレス決済のサービスとして有名な「アリペイ」の機能に組み込まれている、「芝麻信用(セサミ・クレジット)」が急速に普及しています。

なんでも中国の信用スコアの扱われ方は、日本の場合とは大きく異なるんだとか。

実際にどのような点が違うのかは、以下のJinの関連コラムで解説していますので、ぜひチェックしてくださいね!

日本と中国の信用スコアについてはこちらで解説しています♪

プロミス

※ 原則電話による在籍確認なし

※ 最短3分融資は可能ですが、お申し込み時間や審査によりご希望に添えない場合があります。

キャッシング大全3大人気コンテンツ

|

|

|